1) OBJETIVO

Este manual tem como objetivo instruir o usuário na emissão de Nota Fiscal de Gás GLP em atendimento a NT2023.001v1.00 para distribuidoras de gás e de combustíveis.

2) CONFIGURAÇÃO

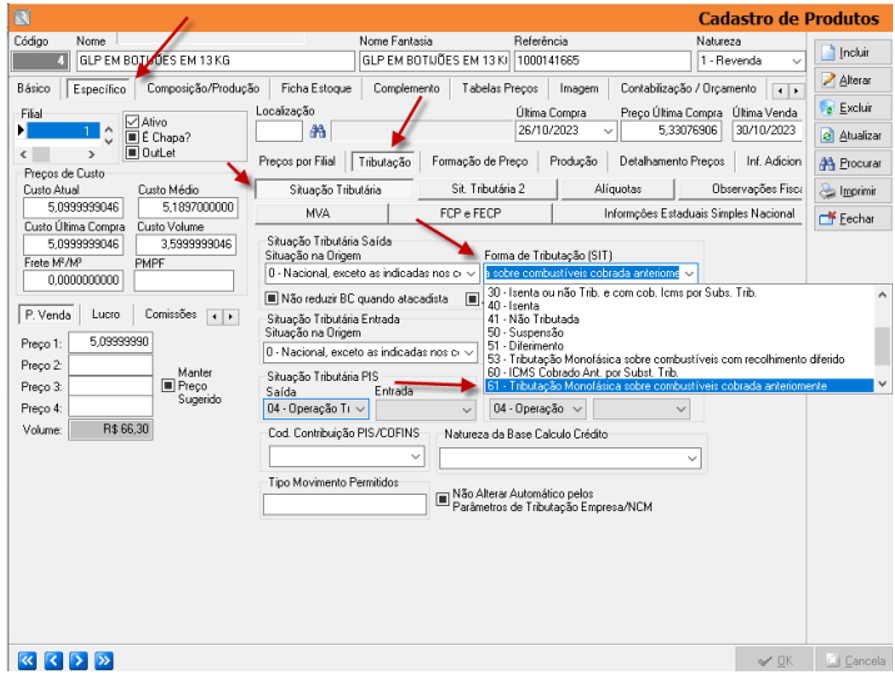

2.1. Cadastro de Produtos

Acesse o menu Cadastros > Estoque > Produtos.

Clique em [Procurar] para localizar o produto;

Acesse a aba Específicos > Tributação > Situação Tributária;

No campo ‘Forma de Tributação (SIT)’ selecione a opção ’61. Tributação Monofásica sofre Combustíveis Cobrada Anteriormente’;

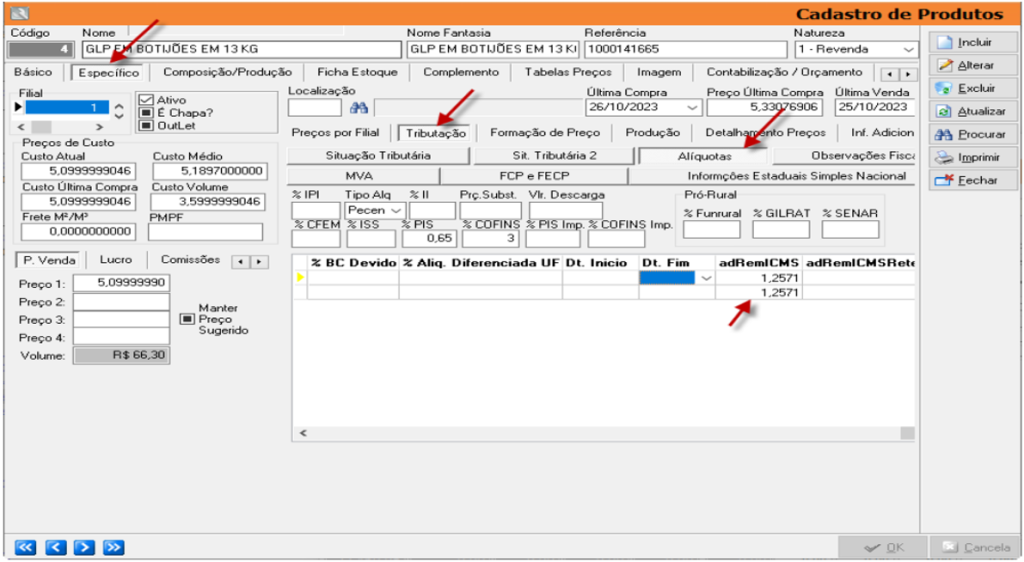

Na aba Específicos > Tributação > Alíquotas;

Informe na coluna ‘AdfRemICMS’ a alíquota de 1,2571% para Gás GLP;

Para as demais alíquotas consulte o link:

https://www.nfe.fazenda.gov.br/portal/exibirArquivo.aspx?conteudo=VDQiJI8xwVY=

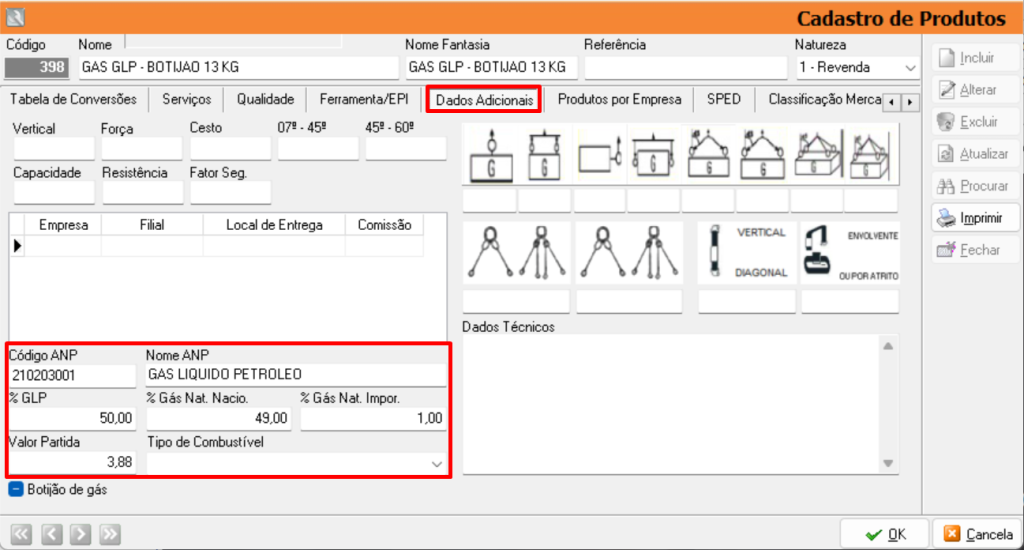

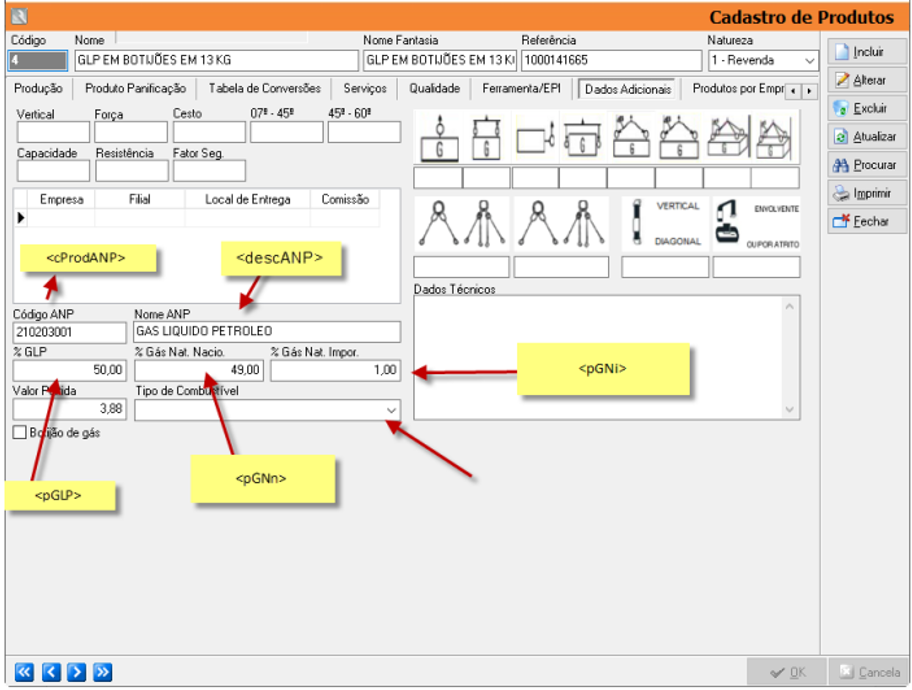

Na aba Dados Adicionais;

Informe os dados conforme código da ANP e a composição do produto nos campos:

Código ANP;

Nome ANP;

% GLP;

% Gás Nat. Nacio.;

% Gás Nat. Impor.;

Valor Partida

Clique em [OK] para salvar.

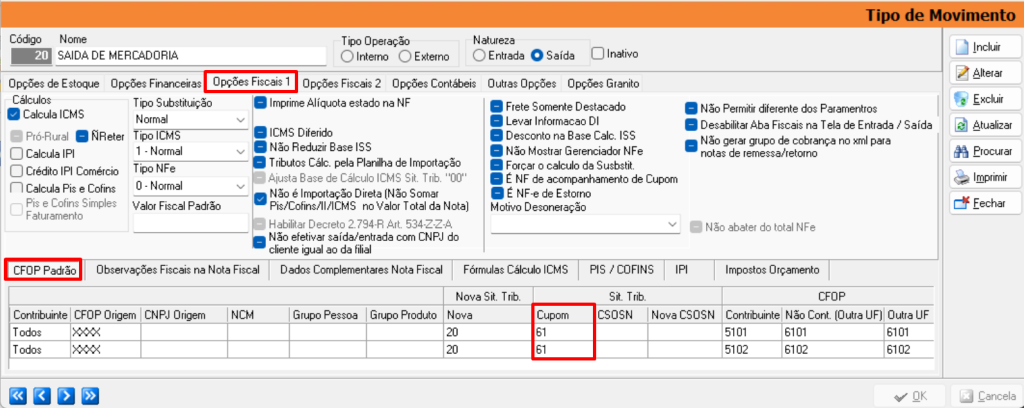

2.2 Tipo de Movimento

Acesse o menu Cadastros > Estoque > Tipo de Movimento.

Clique em [Procurar] para localizar o tipo de movimento de venda;

Na aba Opções Fiscais 1 > CFOP Padrão;

Informe na coluna Sit. Trib. > Cupom a ‘CST 61’;

Clique em [OK] para salvar.

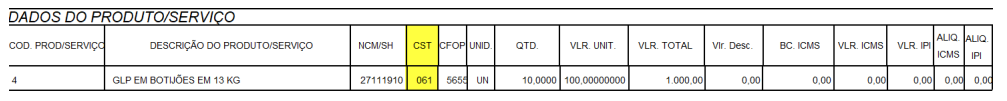

3) EMISSÃO NF’e

Após realizar as configurações acima, prossiga normalmente com a emissão da NF’e observando se o campo ‘Situação Tributária’ foi preenchido com o ‘CST 61.’

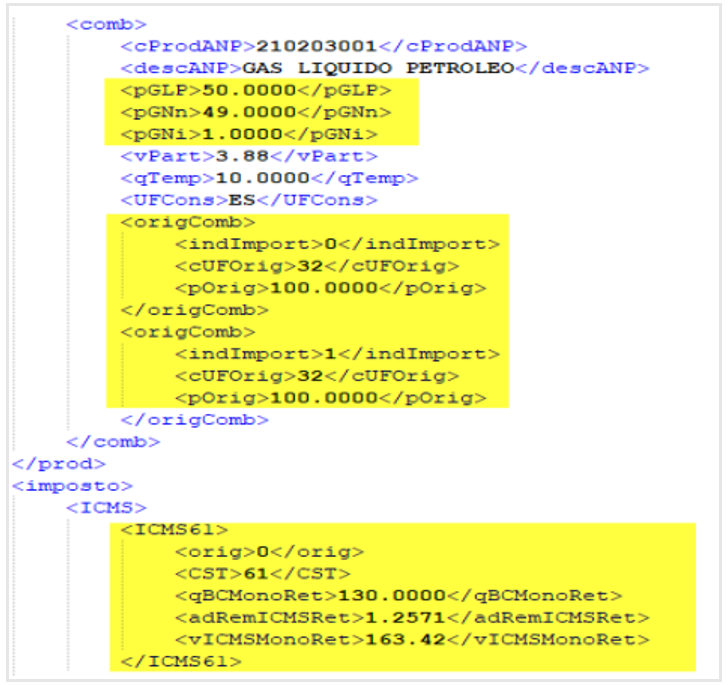

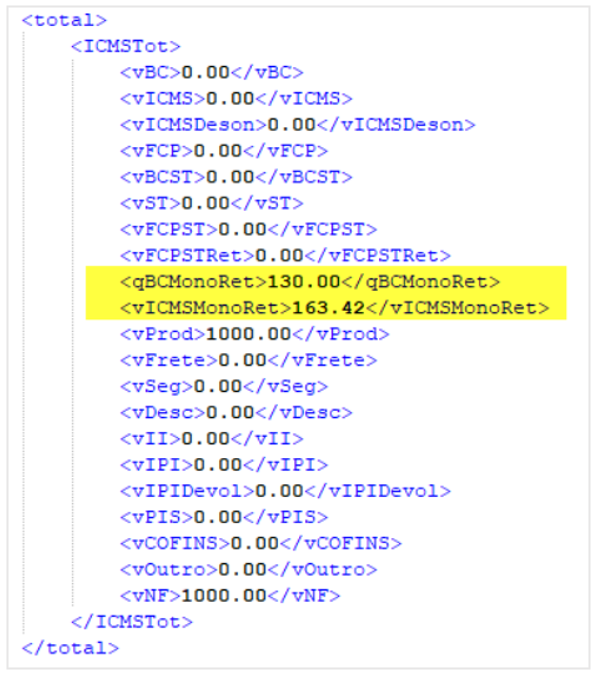

4) ARQUIVO XML

No arquivo XML da nota fiscal irá constar as informações cadastrais do código da ANP e a composição do produto.

4.1. Informação do Produto

4.2. Informação dos Totalizadores

5) EXPLICANDO AS TAG’s DE COMBUSÍVEL E ORIGEM DO PREENCHIMENTO

5.1. TAG <comb>

O preenchimento é realizado a partir dos campos abaixo:

5.2. TAG <origComb>

Para as NF’e de GLP/GLGN, que contenham GLGN Nacional ou Importado em qualquer quantidade, deverão ser incluídos tantos registros, por origem Nacional necessários até que totalizem 100%, assim como tantos registros, por origem Importado necessários até que totalizem 100%.

5.2.1.TAG <indimport> Se 0 Nacional, se 1 Importado

O campo “indImport” Indicador de importação, deverá ser preenchido para indicar se o GLGN, puro ou contido na mistura GLP/GLGN, é nacional (0) ou importado (1).

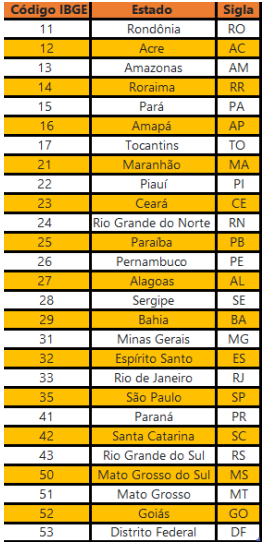

5.2.2. TAG <cUOrig> De acordo com a tabela IBGE sendo:

O campo “cUFOrig” Código da UF, deverá indicar a UF onde o GLGN foi produzido (no caso do GLGN nacional) ou importado.

Observação: o preenchimento é automático.

5.2.3. TAG <pOrig>

O campo “pOrig” Percentual Originário para a UF, deverá ser preenchido para indicar a proporção do GLGN puro ou contido na mistura de GLP/GLGN, cuja UF de Origem seja a indicada no campo anterior.

Para as NF’e de GLP/GLGN, a totalização em 100% será feita, em separado, para os registros de origem nacional e de origem importada.

Ou seja, GLGNn deverá ser informado com o campo “indImport” = 0, contendo tantos registros que totalizem 100%.

Da mesma forma, GLGNi deverá ser informado com o campo “indImport” = 1, contendo tantos registros que totalizem 100%.

Exemplo: contribuinte adquiriu GLP/GLGN, cuja proporção do produto seja: 50% de GLP, 30% de GLGNn e 20% de GLGNi.

Ou seja, se possui GLGNn, deverá indicar as UFs de Origem deste produto e o percentual por UF de Origem (do Produtor).

Se possui GLGNi, também deverá indicar as UFs onde ocorreu o desembaraço aduaneiro deste produto e o percentual por UF de Origem (do Importador). Então, no exemplo acima, deverá apurar os percentuais de entrada de GLGNn por UF de Origem (produtor).

Suponhamos que tenha adquirido 60% do GLGNn do Estado de Sergipe, 35% do Estado de Alagoas e 5% do Estado da Bahia.

Deverá apurar também os percentuais de entrada de GLGNi por UF de Origem (importador). Suponhamos que tenha adquirido 70% do GLGNi do Estado de Maranhão, 30% do Estado de Pernambuco.

Logo, nas Notas Fiscais de Saídas, o usuário deverá preencher este grupo indicando estes percentuais em cinco registros: 3 nacionais e 2 importados.

Destes, três registros com o campo “indImport” = 0 nacional; cujos demais campos serão preenchidos: um registro com “cUFOrig” = SE, “pOrig” o= 60%, outro registro “cUFOrig” = AL, “pOrig” = 35% e o último registro “cUFOrig” = BA, “pOrig” = 5%. Totalizando 100% GLGN Nacional.

Outros dois registros com o campo “indImport” = 1 importado; cujos demais campos serão preenchidos: um registro com “cUFOrig” = MA, “pOrig” = 70%, e outro registro “cUFOrig” = PE, “pOrig” = 30%. Totalizando 100% GLGN Importado.

Observação: o Preenchimento é automático.

5.3. TAG ICMS61

Esta TAG levará os dados referentes ao ICMS monofásico.

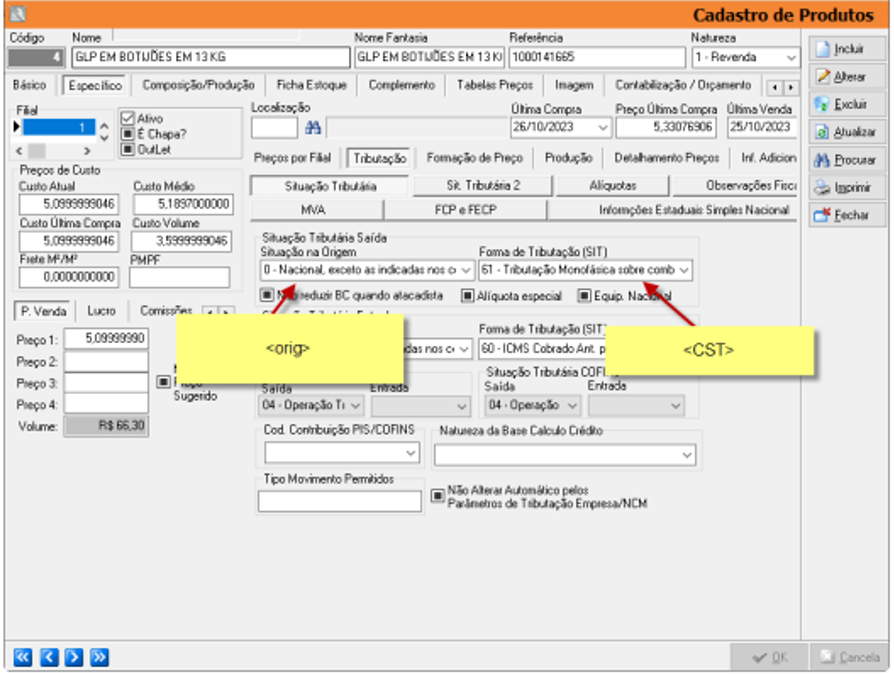

5.3.1. TAG <orig> e TAG <CST>

As informações são lançadas no cadastro de produtos nos campos abaixo:

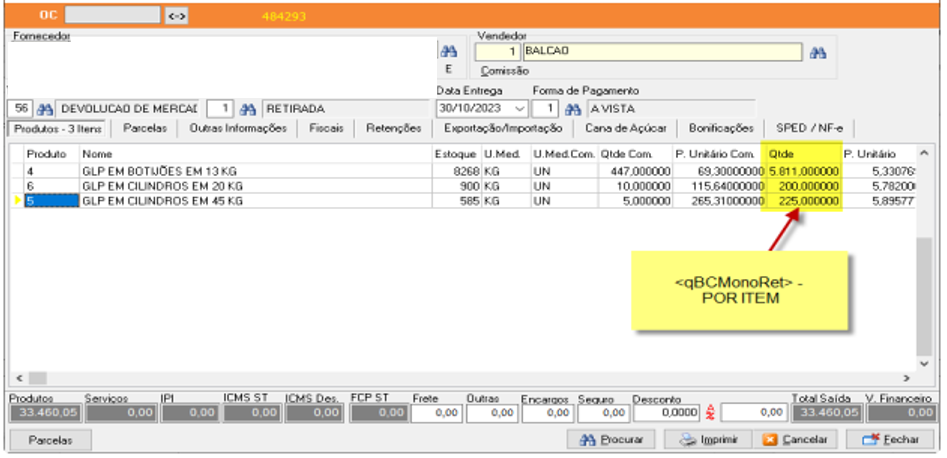

5.3.2. TAG <qBCMonoRet>

O preenchimento é realizado no campo ‘Qtde’ da Tela de Saída.

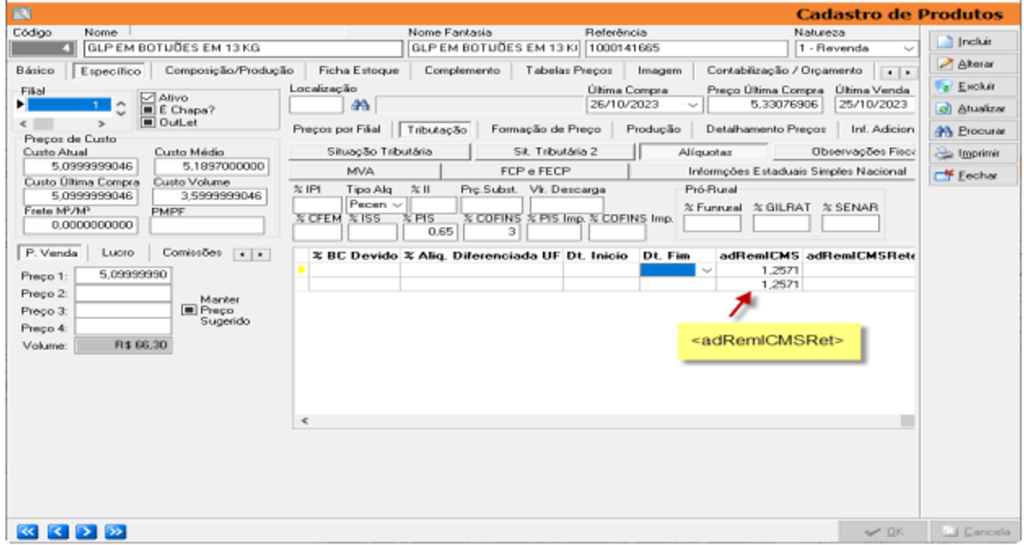

5.3.2. TAG <adRemICMSRet>

O preenchimento é realizado no cadastro de produtos.

5.3.3. TAG <vICMSMonoRet>

Este campo é o produto da multiplicação dos campos <qBMonoRet> e <adRemICMSRet>.

Observação: para maiores informações sobre a NT2023.001v1.00 segue link:

https://www.confaz.fazenda.gov.br/tributacao-monofasica/nt-2023-01-perguntas-e-respostas.pdf